年末調整の時期が近づいてきました。今年は、定額減税の手続きもあわせて行う必要があります。

今回は年調減税事務の内容についてご紹介します。

1. 定額減税のおさらい

① 定額減税の対象となる人

・1年以上国内に住まわれている人

・合計所得金額が1,805万円以下の方(年収2,000万円以下)

② 定額減税額

・本人 30,000円

・同一生計配偶者及び扶養親族(それぞれ年収103万円以下) 一人につき 30,000円

③ 注意点

16歳未満のお子様は、扶養控除の対象となりませんが、定額減税の対象となります。

扶養控除等申告書に必ず記載しましょう。

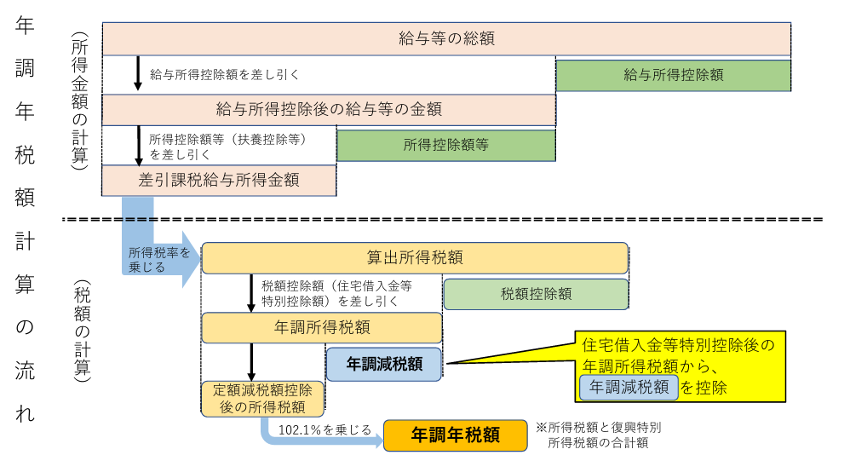

2. 年調税額の計算方法

年間の所得税額(年調所得税額)から定額減税の合計額(年調減税額)を控除し、復興特別所得税を上乗せして計算します。

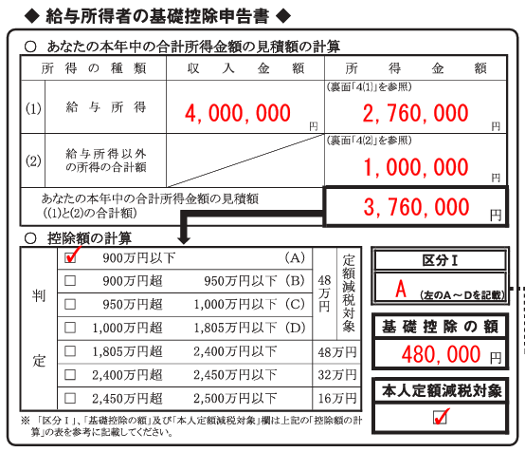

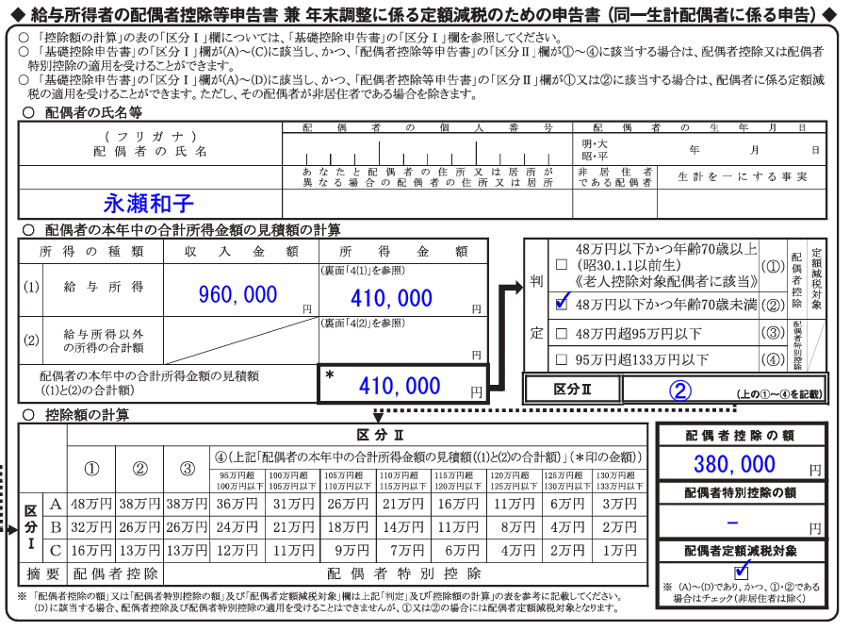

3. 基礎控除申告書兼配偶者控除等申告書の書き方

定額減税を受ける方は、定額減税対象欄にチェックする必要がありますので、それぞれ判定を行いましょう。

~例~ ご本人:年収400万円、副業収入100万円 配偶者:年収96万円、年齢38歳

4. 源泉徴収票への表示

摘要欄に、実際に控除した定額減税の合計額が記載されます。源泉徴収票が届きましたら、ご確認ください。

5. まとめ

今年の年末調整は、「対象者の合計所得金額と扶養親族の人数」を確認することがポイントです。勤務先へ提出する年末調整書類に不備がある場合、適正な金額を計算できないことがありますので、注意しましょう。

荒川区の税理士 永瀬事務所 では、企業の管理業務のサポートも行っております。税理士変更等お気軽にご相談ください。